Page 50 - 勤業_Handbook創業時代3.0

P. 50

除非符合豁免條款 ( 註 ) 外,個人或營利事業應將該受控外國企業當年度之盈餘,計入當年度所得額課稅。

CFC 課稅制度的精神是將保留在海外 CFC 公司的盈餘視同分配,讓股東提前繳稅,以防杜過往藉由控制海外

CFC 公司的盈餘分配政策來達到延緩繳稅的效果。

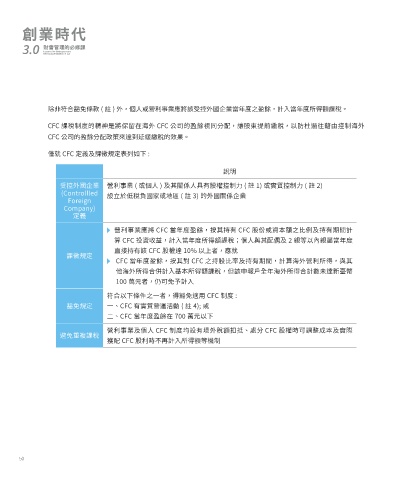

僅就 CFC 定義及課徵規定表列如下 :

說明

受控外國企業 營利事業 ( 或個人 ) 及其關係人具有股權控制力 ( 註 1) 或實質控制力 ( 註 2)

(Controllled

設立於低稅負國家或地區 ( 註 3) 的外國關係企業

Foreign

Company)

定義

營利事業應將 CFC 當年度盈餘,按其持有 CFC 股份或資本額之比例及持有期間計

算 CFC 投資收益,計入當年度所得額課稅;個人與其配偶及 2 親等以內親屬當年度

直接持有該 CFC 股權達 10% 以上者,應就

課徵規定

CFC 當年度盈餘,按其對 CFC 之持股比率及持有期間,計算海外營利所得,與其

他海外所得合併計入基本所得額課稅,但該申報戶全年海外所得合計數未達新臺幣

100 萬元者,仍可免予計入

符合以下條件之一者,得豁免適用 CFC 制度 :

豁免規定 一、CFC 有實質營運活動 ( 註 4); 或

二、CFC 當年度盈餘在 700 萬元以下

營利事業及個人 CFC 制度均設有境外稅額扣抵、處分 CFC 股權時可調整成本及實際

避免重複課稅

獲配 CFC 股利時不再計入所得額等機制

50